连年来,在金融科技加持和客户体验创新的配合驱动下,数字化转型已成为银行业共鸣,银行基于线上化、数字化、场景化、生态化的成长模式越发清晰。然而,横亘在银行数字化转型眼前的问题也尤为凸显,如数据梳理本钱高、效率低、实用时效慢等。针对银行在数字化转型中风控体系所面对的问题,同盾科技提出冲破“烟囱式”、“项目制”系统之间的集成和协作壁垒,凭据“数据管理、平台建树、场景应用、智能运营”的总体思路,从全行视角出发,建树以智能风控中台为依托的一站式风险打点体系。

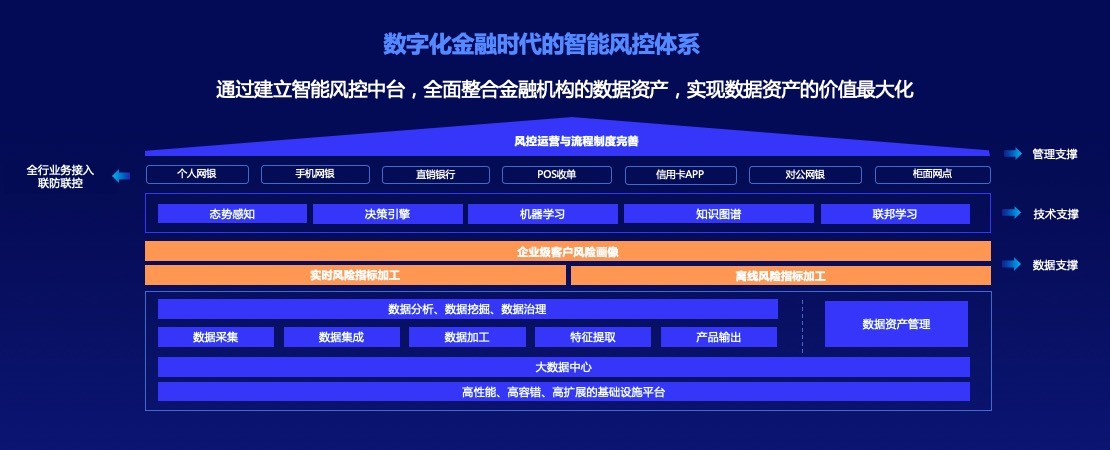

同盾以信息处事+咨询+业务梳理+平台建树为一体,为银行建树智能风控中台。产物层面,共有七大组件提供焦点本领,包罗天策-决定引擎、明模-模子平台、云图-常识图谱、星河-数据平台、极溯-指标平台、北斗-终端风险感知、智策-智能阐明决定平台等,配合担保一站式的风控供应。

同盾数据资产化产物星河-数据平台收罗打点全行数据,通过极溯-指标平台举办指标提炼和特征计较;在此基本之上,明模-模子平台举办反欺骗财模子成立、陈设、监控,并在运营中一连举办计策调优;接下来通过云图-常识图谱,天策-决定引擎实现欺骗财识别和风险管控。

同盾智能风控中台通过建树支持数据整合、建模阐明、智能决定的综合体系,为银行建树科技赋能、数据驱动、业务联动的风控中枢,为决定打点提供支撑。同时,助力其零售、对公、开放金融及同业业务。

详细在风控层面,为银行成立涵盖差异业务场景的风险信息共享机制,动态感知风险全局态势,加强全天候的自动监测本领,实现“风险看得见”。同时,操作数字化手段透过巨大业务表象,为银行提供穿透式风险阐明,并成立跨部分、跨场景的联防联控体系,确保“风险管得住”。

由此,同盾智能风控中台为银行带来以下五大厘革:

一是银行数据管理本领大幅晋升。 智能风控中台改变了数据分手、数据质量差、数据打点职责不清晰、缺乏统一数据尺度、缺少数据管理东西等诸多汗青问题,通过厘清数据资产,晋升数据质量,从而充实发挥数据代价,形成数据驱动银行成长的新模式,让数据成为其焦点竞争力。越发类型的数据收罗与存储,让数据“更易用”;不绝增强数据的标签建树和尺度化打点,让数据“更好用”。

二是大数据应用范畴局限化拓展。 智能风控中台的建树使银行数据建模本领有效晋升,并打造出大数据应用的闭环打点平台,,拓宽了大数据应用的执行渠道。同时,智能风控中台构建了数据生命周期打点平台,促进了银行大数据应用的一连迭代优化。

三是有效节制银行的风险本钱。 通过建树智能风控中台,实现数据收罗、整合,为银行评预计较风险提供技能依托,奠基银行风险政策的数据基本,并且在风控政策执行的进程中,可以有效晋升风控效率、低落银行用于风控的资源投入。金融机构资产设置的程度取决于基于信息对称的风险认知本领,而数字技能可以提高银行洞察客户本领,有效低落风险产生的概率。

四是银行技能支撑本领显著加强。 智能风控中台深化了银行人工智能、云计较、大数据等新技能应用,加强银行的科技弹性。同时,数字东西的应用还能最大限度地实现流程自动化、决定智能化。统一的数据平台建树,晋升了银行大数据应用本领;呆板进修、常识图谱等人工智能技能应用,越发晋升了银行运营效率和打点本领。

五是提高银行的处事客户本领。 智能风控中台带来先进的数据收罗与阐明技能,使银行可以或许有效操作海量的非布局化数据,富厚完善客户画像,对风险实现联防联控的同时,晋升银行业务与客户需求的匹配水平,晋升客户体验和处事质效。

据相识,同盾科技已经处事高出一万家客户,个中,与工商银行、建树银行、农业银行、邮储银行、招商银行、中信银行、光大银行、广发银行、渤海银行、中国银联等国有大型银行、股份制银行等金融机构都有智能风控中台方面的相助。