新乡天力锂能股份有限公司(以下简称天力锂能)闯关创业板。

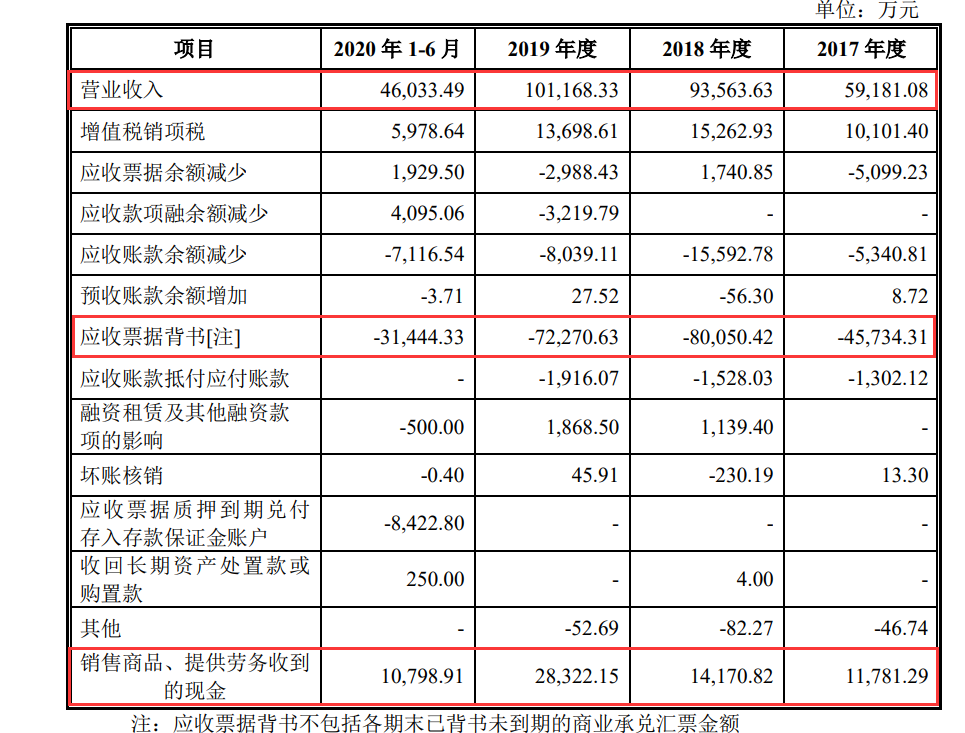

《逐日经济新闻》记者留意到,2017年度至2019年度,天力锂能的营业收入别离约为5.92亿元、9.36亿元和10.12亿元,同期天力锂能销售商品、提供劳务收到的现金仅约为1.18亿元、1.42亿元和2.83亿元。

上述营收与现金的巨额差别,主要是因天力锂能有大量的单据背书转让。与一些IPO申请公司的管帐处理惩罚差异之处在于,天力锂能并未区分银行的信用风险品级,而是将所有的书都终止确认了。

资深业内人士“投行老聃”向记者暗示:“差异的管帐处理惩罚方法,对付期末资产欠债表上的应收单据余额具有差异的影响,终止确认了这笔单据就不会呈此刻企业期末的应收单据中。”

单据背书转让是重要原因

天力锂能主要从事锂电池三元质料及其前驱体的研发、出产和销售。

图片来历:天力锂能通告截图

对付为何天力锂能的营业收入与销售商品、提供劳务收到的现金之间有如此庞大的差额,天力锂能具体披露了二者的勾稽干系,个中影响最大的因素为“应收单据背书”。2017年度至2019年度,天力锂能的应收单据背书金额别离为4.57亿元、8亿元和7.23亿元。

天力锂能暗示:“跟着公司销售增长,应收单据(含应收金钱融资)、应收账款余额也随之增长,下旅客户通过单据结算的比例较高。”

对付为何有如此大额的单据背书,,天力锂能表明称:“公司将收到的单据主要用于背书转让付出采购款,2020年1~6月、 2019年度、2018年度、2017年度用于背书转让的单据金额别离为3.1亿元、7.3亿元、8亿元和4.6亿元,单据到期兑付的比例较低。”

一位管帐从业人士向《逐日经济新闻》记者阐明称:“凭据今朝的管帐法则,如果收到单据,又背书转让出去,现金流量表中策划勾当收到和付出,就都不浮现了。”

“投行老聃”向记者暗示:“事实上,管帐政策之所以将单据与现金做了如此区分,仍然是出于隆重性思量。因为单据背书转让,假如出票人并未最终兑付,背书人会蒙受让方追偿。”

天力锂能在单据背书转让的处理惩罚方法上,对付贸易承兑汇票未终止确认,对付银行承兑汇票举办了终止确认。

天力锂能称:“公司陈诉期内终止确认的应收单据主要系通过背书转让、托收或贴现方法终止确认的银行承兑汇票,个中背书转让主要用于付出原质料采购款或工程设备采购款,已背书未到期的贸易承兑汇票未终止确认。”

对付上述操纵的原因,天力锂能暗示:“银行承兑汇票的承兑人是贸易银行,由于贸易银行具有较高的信用,银行承兑汇票到期不获付出的大概性较低,故公司将已背书或贴现的银行承兑汇票予以终止确认。对付贸易承兑汇票,存在汇票到期不获付出的大概性,故对期末已背书未到期的贸易承兑汇票未终止确认,并凭据和应收账款一致的坏账政策计提了坏账筹备。”

银行承兑汇票背书转让终止确认是否过于激进?

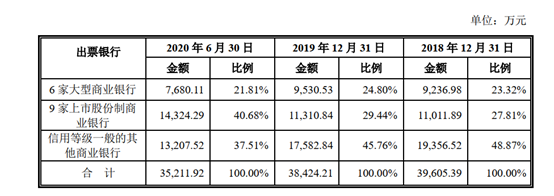

天力锂能披露了停止2020年6月30日的已背书或贴现且尚未到期的应收银行承兑汇票环境,个中6家大型贸易银行的金额约为0.77亿元、9家上市股份制贸易银行的金额约为1.43亿元、信用品级一般的其他贸易银行为1.32亿元。

图片来历:天力锂能通告截图

天力锂能称:“由于公司判定应收银行承兑汇票到期无法兑付的大概性极小,且陈诉期内未呈现到期无法兑付的环境,因此公司将全部已背书未到期银行承兑汇票举办了终止确认。”

《逐日经济新闻》记者留意到,天力锂能的上述处理惩罚方法与多家IPO申请公司对此的处理惩罚方法并不沟通。