继中芯国际之后,科创板又将迎来一位重量级选手先正达,这次的募资金额高达650亿,堪称近十年IPO之最,排A股汗青第四,前三位别离为农行、中国石油和神华。2020年6月登岸科创板的中芯国际,召募资金总额为532.3亿元。

但与预想差异,先正达这家公司并非来自当下热门的赛道,而是“长在土里”的农化赛道,这个规模有多冷门?绝不浮夸地讲,大型投资机构险些没有成本投入这个赛道,而一些垂直类的投资机构,近几年的重点也转向了数字农业、农业处事。

以至于,当我们想采访些投资人时,获得了各人的一致谢绝。“好几年不看了。”一位曾经从事该规模的投资人如此谈到。

据悉,先正达从签署向导协议到IPO申请,仅用了49天,堪称神速。5月份,中金公司、中银证券和中信证券开始对先正达团体开展上市向导事情。6月21日,公司正式公布申请在科创板上市。6月30日,上交所受理了先正达的科创板IPO申请。

假如召募到650亿元,先正达则将高出中芯国际,成为近十年来A股市场最大局限的IPO。

一个冷门的赛道,一个创记载的IPO,这样的抵牾点好像会激发出一系列的新问题:这个规模的公司是如何长出这样的巨无霸的?它为什么可以或许撑起近十年最大IPO的体量?市场真的会买账吗?

带着这样的疑问,我们翻阅了先正达团体(以下简称“先正达”)的招股书,采访了一些从业者和财经调查者,试图从相对客观的角度给出答复。

买来的农业航母

果真资料记实,在2010年之前,全球农化行业第一梯队一直泛起“六巨头”的不变名堂,这六家企业别离是先正达(瑞士)、孟山都(美国)、拜耳(德国)、陶氏(美国)、杜邦(美国)和巴斯夫(德国)六家跨国公司。

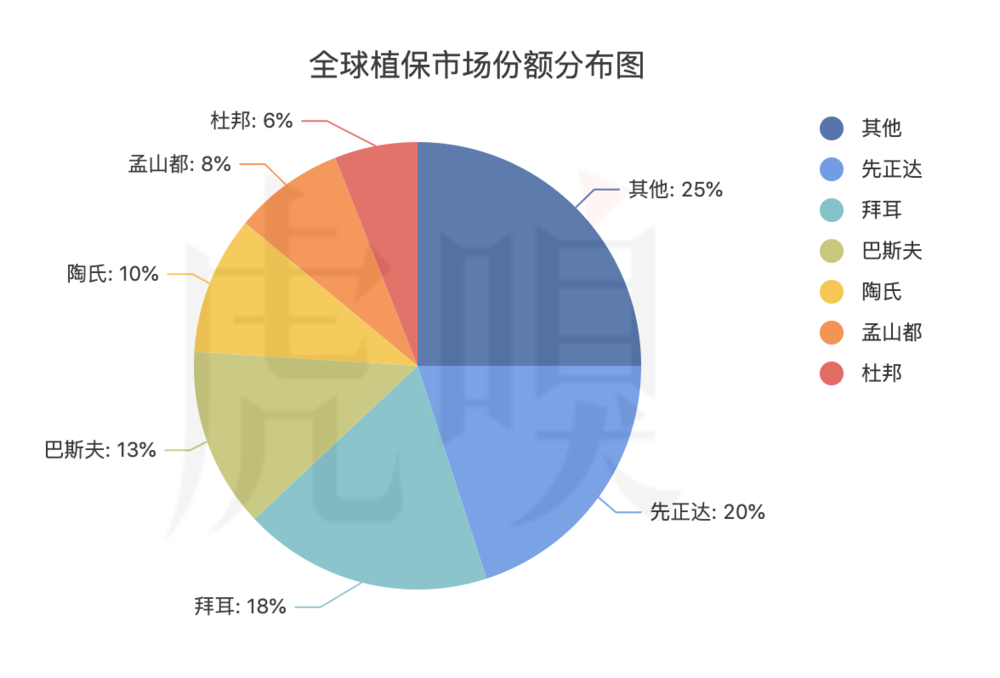

2013年的相关数据显示,这六家企业占据着全球75%的植保(农药)市场、62%的种子市场。绝不浮夸地讲,这六家公司把握着全世界人的“饭碗问题”。

全球植保市场份额漫衍图

全球种子市场份额漫衍图

然而,2012年,农产物价值一连走低,三年后,农业大国巴西发作了经济危机,紧接着全球农化行业陷入了低谷。

为了应对突如其来的行业巨变,2015年开始,全球农化行业呈现了第三次大整合。

据相识,此前全球农化行业曾呈现过两次并购潮:第一次是20世纪末,主要是纵向并购,典范的是做农药生意的孟山都并购了种子公司;第二次是2003年阁下,主要是横向并购,好比出产玉米的大企业并购了出产蔬菜种子的小企业。

而这第三次由陶氏化学公司与杜邦公司开启,这场代价1400亿美元的并购连忙在成本市场和农化行业掀起庞大波涛。一个有意思的插曲是,原来是孟山都率先启动并购行动,其先后向先正达、拜耳抛出收购邀约,但屡屡被先正达拒绝,没过多久,戏剧性的一幕到来,一直以收购见长的孟山都却被拜耳以660亿美元的价值收购。

与此同时,中国化工收购先正达的生意业务也正式告竣,收购价值为430亿美元,这也是迄今为止中国企业出海收获的最大金额的收购。

据传,中国化工的这个收购价值在与其他敌手对比并不占优势,但其做了三个理睬:其一,全现金收购,办理了先正达的现金流问题;其二,保存打点层,保住了瑞士总部和企业焦点代价;其三,纯财政投资,不过问干与详细业务,这样的诚意冲动了先正达,最终同意被收购。

如此一来,这次并购潮在中国化工收购先正达的落槌中,正式落下帷幕,由此也形成了美国、欧盟和中国“三足鼎立”的全球农化行业名堂。

另外,中国化工还提出了一个条件,即要求先正达从伦敦、纽约、斯德哥尔摩和苏黎世退市,并在五年内(2022年之前)实现再次上市。不丢脸出,在收购先正达之初,就埋下了二次上市的伏笔。

值得一提的是,受大情况的影响,先正达同样面对收入下滑、一连吃亏的困境。在完成收购之后,中国中化迅速将旗下农业资产注入个中,辅佐先正达迅速实现了扭亏为盈。

固然中国化工收购先正达曾被海内各界唱衰,但几年之后,先正达交出了一份还不错的答卷,从功效来看,这笔生意业务不亏。