7月20日和23日,香港知名医疗胶片和罗氏诊断产品供应商巨星医疗控股有限公司(下称:巨星医疗,02393.HK)接连发布2亿美元票据重组方案及补充说明。

2亿美元优先票据是巨星医疗于2016年9月19日在港交所上市发行的5年期票据。该票据票面利率6.9%,每年3月15日和9月15日派息。

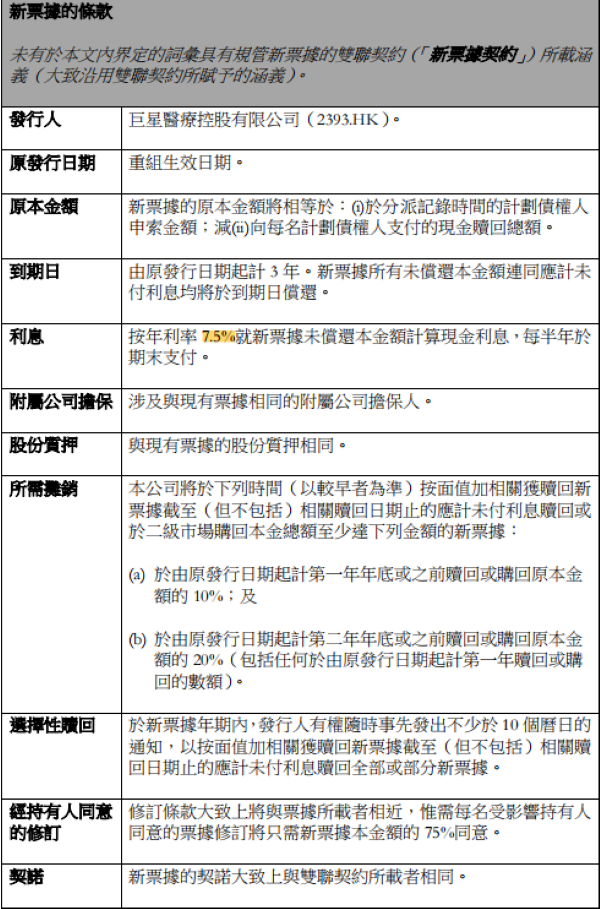

在债务重组方案中,巨星医疗将对2亿美元6.9 09/15/2021优先票据中的5%进行现金偿还。剩余部分将以新发行的3年期,票面利率7.5%的票据交换。

图片来源:巨星医疗《建议境外债务重组200,000,000美元于二零二一年到期的6.9%优先票据补充公告》

除上述现金和新票据外,对于同意重组的债权人,巨星医疗还额外提供合资格票据未偿还本金总额1%的同意费和1%的提早费。

巨星医疗认为,完成债务重组符合其全体票据持有者的利益。债务重组将改善巨星医疗的资本架构,藉此改善现金流及流动性,进而将重心转向日常运作,从而提高票据价值。

截至2021年7月23日,巨星医疗股价收报1.12港元/股,约0.93元人民币。其市值为28.13亿港元,约26.16亿元人民币。

年内,融易资讯网()消息 ,巨星医疗股价一直处于1.25港元/股以下水平,且交易不活跃。近期,巨星医疗不断回购并注销股份,但股价并未出现回升。

图片来源:同花顺

01

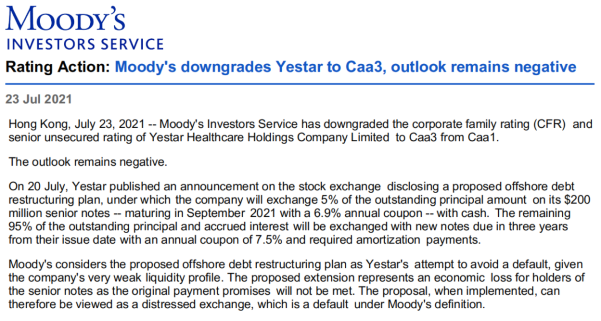

穆迪持续下调巨星医疗评级至Caa3

巨星医疗的债务重组方案并未获得穆迪信用评级(下称:穆迪评级)的认可,将其企业家族评级和高级无抵押评级由Caa1下调至Caa3。

Caa3表示发行主体有可能违约,或现在就存在危及本息安全的因素。

穆迪评级认为,由于流动性不足,巨星医疗的债务重组是为避免票据的违约。但仍属于穆迪评级的违约范畴。

2019年8月,因融资环境收紧,穆迪评级曾确认巨星医疗的评级为Ba3。

2020年4月,穆迪评级发现巨星医疗流动性和经营业绩将在12至18个月内减弱,于是将其评级下调至B1。

4个月后,巨星医疗宣布分三期收购上海安百达集团公司(下称:安百达)旗下5家子公司剩余30%的股权。

穆迪评级认为,此举会加重巨星医疗的短期债务,从而将其评级下调至B3。

2021年4月,巨星医疗公告称其持续经营能力取决于债务的成功协商以及额外的融资贷款。再加上近日的债务重组公告,穆迪评级终将巨星医疗的评级下调至Caa1,并维持负面展望。

02

2亿美元票据使短期有息借款增长3.45倍

巨星医疗是中国领先的医疗耗材及设备公司,其主营业务包括富士医用胶片和罗氏体外诊断产品。

截至2020年末,巨星医疗主席兼行政总裁何震发及其控股公司合计持有巨星医疗6.19亿股,股权比例为26.25%。

其余主要股东中,除富士胶片作为法人股东持有9.76%股权外,Hartono Jeane、Hartono Rico和李斌分别持有巨星医疗16.63%、11.28%和6.98%的股份。

值得一提的是,何震发为Hartono Jeane和Hartono Rico的兄弟,因此股东间存在关联关系。

近年来,巨星医疗的资产规模萎缩。穆迪评级认为,流动性是巨星医疗面临的最大问题。

截至2020年末,巨星医疗资产总额为46.55亿元,较2019年同比下降22.69%。

其中,非流动资产降至18.31亿元,同比下降34.62%;流动资产降至28.24亿元,同比下降12.31%。

与流动资产对应的流动负债为32.88亿元,同比增长17.71%。

因此,巨星医疗的流动比率降至0.86,大幅低于2019年末的1.19。巨星医疗的流动资产已经无法覆盖流动负债。

考虑到巨星医疗是医疗耗材供应商,剔除流动性较差的存货和预付款后的速动比率为0.62,低于2019年的0.88,二者均低于1的标准值。

扣除变现能力较差的资产后,巨星医疗的速动资产规模更低,短期偿债压力有所增加。

更为严重的是,巨星医疗流动负债中有息借款在一年内由2.97亿元飙升至16.46亿元,同比增长3.54倍。

之所以有息债借款巨幅增长,正是2亿美元(约13亿元人民币)票据年内到期所致。

短期有息借款的增加使得巨星医疗利息偿付压力陡然上升。

2020年,巨星医疗营业总收入41.07亿元,同比下降16.24%。扣除营业成本后,巨星医疗毛利为8.07亿元,同比下降36.23%,毛利率由25.81%降至19.65%。

另外,扣除含1.13亿元银行及其他借款利息费用的期间费用、相关减值以及所得税影响后,巨星医疗2020年度亏损为6.45亿元。

由于商誉和其他无形资产减值的7.9亿元并不影响现金流,2020年,巨星医疗经营活动现金流净流入6.71亿元。