吉利汽车控股有限公司(0175.HK,下称吉利汽车)创始人李书福上世纪九十年代初曾到海南做房产投机,赔得身无分文后,他说“自己只能做实业”。

2010年,李书福收购沃尔沃轿车,2015~2018年,吉利汽车的销量从51万辆,提升到了150万辆,一跃成为中国乘用车自主品牌龙头。这期间,李书福从未用过股权融资手段。

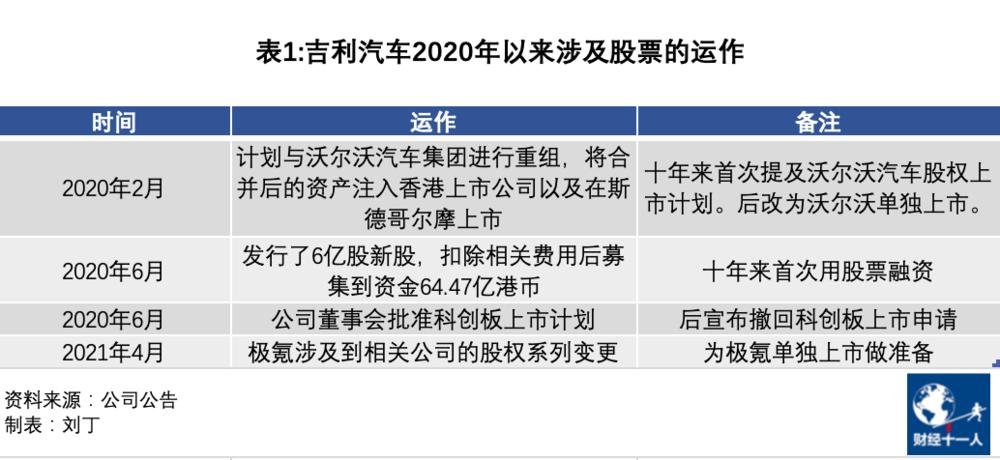

进入2020年后,李书福却一反常态,在资本市场频频运作:

2020年2月,吉利汽车公告称,计划与沃尔沃汽车集团进行重组,将合并后的资产注入香港上市公司以及在斯德哥尔摩上市,让沃尔沃汽车进入资本市场;

2020年6月,吉利汽车发行6亿新股,募资64.47亿港币,这是十年来首次股权融资。同月,还宣布将发行股份、申请科创板上市;

2021年4月,吉利汽车公告称,计划对麾下电动车品牌“极氪”涉及到的相关公司股权做出系列变更,市场解读此举是为极氪单独上市做准备。

企业的资本运作无可厚非,但李书福在股权融资上的反常动作,却折射出吉利集团的战略转变。

《财经十一人》研究发现,吉利汽车已陷入窘境,公司战线过长,导致投入和成本不断上冲,而销量和业绩却反向下跌,公司经营风险越来越大。

对投资者而言,吉利汽车曾有两大潜在利好——沃尔沃注入和极氪电动车。但随着两者单飞,吉利汽车的想象空间越来越小。

一、经营窘境

一个调侃是:吉利拥有多少品牌和车型,恐怕连吉利内部人士也不一定清楚。

研发新车型,投入巨大。拥有诸多品牌、车型的吉利汽车,在销量节节攀高的同时,天价研发投入也让其步履沉重。

根据吉利汽车年报,当年实际发生的产品研发开支,大多进行了资本化,计入了无形资产。

吉利汽车资产负债表里的商誉及无形资产,2014~2016年的年末余额,一直维持在40~60亿元左右;2017年年末,暴增至106亿元,2018年升至150亿元,2020年末高达187亿元。

增加部分,主要来自产品研发投入的资本化。

研发投入费用化或资本化,是财务手段,区别是以当年利润冲销,或未来数年分期摊销。

此外,吉利汽车的固定资产年末余额,也从2016年的107亿元,增加到2020年的266亿元。

其结果是,吉利汽车的固定资产折旧和无形资产摊销,在2019~2020年大幅度增加,2019年增加了13亿元,2020年增加了18亿元,而这个数字在2010~2018年间,没有任何一个年超过6亿元。

大干快上带来的财务包袱越来越重。

若无意外,2021及以后年份,吉利汽车的年度折旧摊销费用仍将持续增加。

换言之,吉利汽车的固定成本未来会不断攀高。在此情况下,唯有大规模、大批量增加产销量,才能摊薄单位产品的固定成本。

但是,此间吉利汽车的销量却出现下跌。

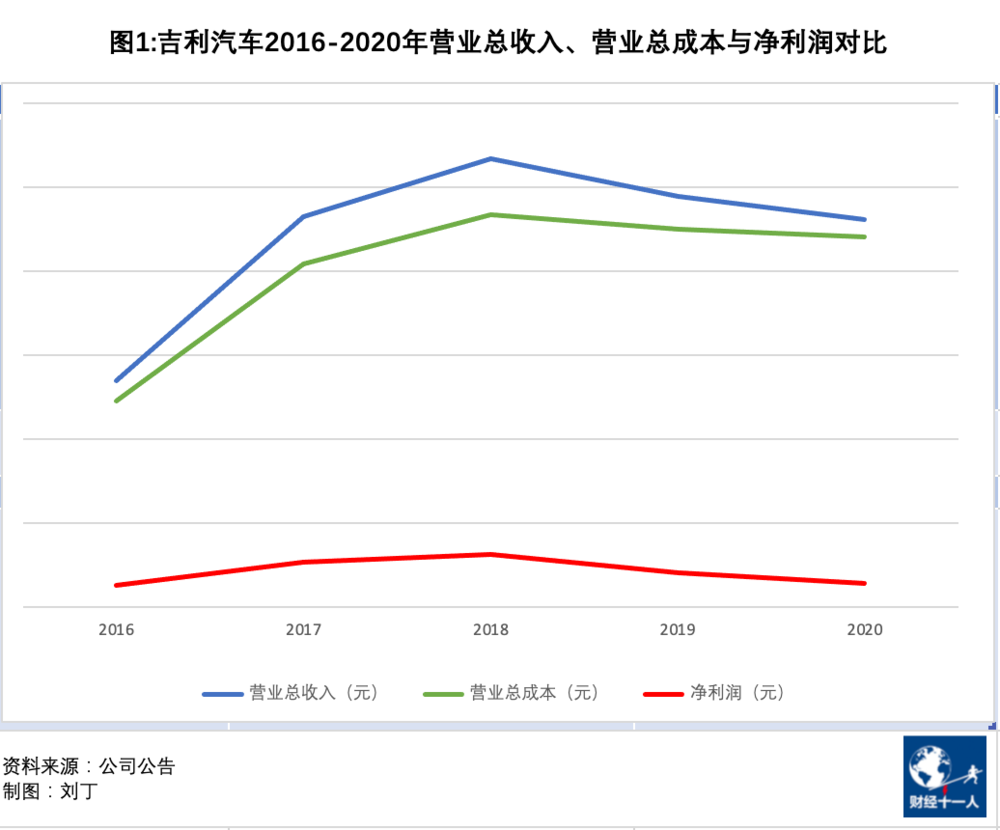

2018~2020年,吉利汽车的销量从150万辆下滑到125万辆;这导致年度总营收从1068亿元下降到924亿元;净利润则出现腰斩,从2018年的126亿元,下降到2020年的55亿元。

此外,吉利汽车的毛利率持续下降,从2018年的20.18%,下降到2020年的16%。

吉利汽车的销量从2016年开始爬坡,其营业总成本也从2016年的489亿元陡然攀升到2020年的882亿元。而同期其净利润却坐了过山车,2020年又回到2016年50亿元左右的水平。

成本向上,利润向下,这样的态势反映了吉利汽车的经营窘境。

吉利汽车也有少数明星车型被市场受热捧,销售增幅可观。

譬如“领克”,其年销量从2018年的12万辆,增长到2020年的17.5万辆。

但以“领克”为代表的明星车型,销量在公司总销量中占比过低,无法抵减公司的整体颓势。

领克是吉利汽车与沃尔沃汽车的合营公司,两边股权各半。2020年,领克净利润5.1亿元,相对吉利汽车2020年55亿元的净利润,贡献并不大。

二、转型不力

雪上加霜的是,在中国新能源汽车的热潮中,吉利汽车落到了潮头之后。

根据中国汽车工业协会数据,2021年上半年,全国新能源车销量占乘用车销量比例已达12%——新能源车对燃油车的替代势头越来越明显。

吉利汽车的新能源车战略开始于2015年底的“蓝色吉利行动计划”,目标是到2020年,吉利汽车的新能源车销量达到总销量的90%。

实际上,2020年该比例仅为5.2%。2019年,吉利汽车新能源车销售成绩是11.3万辆,2020年,回落到了6.8万辆。

此不佳销量,还得益于关联交易。吉利汽车相当部分的电动车,卖给了其与吉利控股集团、吉利科技集团共同投资的“曹操出行”。

横向比较其他车企,却能看到不同的风景。