包罗译者在内,相信二级市场投资者天天都被各类百般繁杂的信息困绕着。当许多信息涌入大脑的同时,还要做出精确的实时的判定。每小我私家的大脑在吸收处理惩罚信息时都有一个阈值,也就是说总会有大脑宕机的时候。假如在这个

包罗译者在内,相信二级市场投资者天天都被各类百般繁杂的信息困绕着。当许多信息涌入大脑的同时,还要做出精确的实时的判定。每小我私家的大脑在吸收处理惩罚信息时都有一个阈值,也就是说总会有大脑宕机的时候。假如在这个时候做堕落误判定,那大概会变成巨祸。如何制止?

本文用BIN模子作为参考依据,为投资者提供了一套很是可行的,将海量信息抽丝剥茧的要领。除此之外人们固有的成见也会对投资收益发生重大影响,BIN模子也可以辅佐你淘汰成见,提高深额收益。

本文来自微信公家号:杰晶维基(ID:JieJingWiKi),作者:Michael J. Mauboussin, Dan Callahan,原文颁发于:2020年3月19日,译者:M B,原文标题:《如何淘汰预测错误》,头图来自:《赌神》剧照

一、先容

作为投资者,更正市场预期是取得恒久超额收益的要害,这个进程需要投资者领略当前的预期以及为什么这些预期会有所变革。公司的根基面表示是预期批改的主要催化剂,这里包罗了销售收入增长、盈利本领提高可能ROIC的提高。乐成的投资者可以或许基于本身对根基面的领略看到市场预期的变革趋势。

许多研究表白大部门专业人士并不会做出精确的预期,这对付时刻都要做抉择的行业来说可真算是个问题。

U. S. intelligence community组织过一场预测大奖赛,让科学家权衡一些关于社会、政治和经济问题的预期精确度,,功效发明有1/50的预测者(超等预测专家)一连的比其他参加这场大奖赛的人做出更好的判定。

这些超等预测专家的乐成一部门反应出他们的伶俐、概率思维和开放思维,同时也反应出一些可以被塑造可以被习得的习惯。尽量他们大概有比其他人更亮的“水晶球”,我们可以从他们的行为中进修而且让我们的预测变得更好。

统计学家和心理学家更仔细的研究了这场大奖赛的参加者,开拓出了BIN模子。在这里B代表成见(bias),I代表信息(information),N代表噪音(noise)。大部门投资者对成见因素和信息因素此并不生疏,成见导致错误的抉择,别的投资者都活在信息不完全的世界中。

而各人对噪音因素却没有获得足够得重视。Daniel Kahneman(诺贝尔经济学奖得到者)曾经写过一篇文章,内里就提到过,他说:“有判定的处所就有噪音,而且噪音比你们想象的要多”。

BIN模子向我们展示出一个结论:是由于噪音因素而不是成见因素或信息因素,造成了超等预测者和普通人的区别。淘汰噪音对提高预测的有效性比淘汰成见或增加信息要高两倍。

下面我们界说BIN模子中的元素,表明这些元素如何应用到投资中。我们也会揭示BIN模子在价值世界(world of prices)中是什么样子的。最后我们接头一下如何淘汰噪音、成见以及增加信息。

二、解密BIN模子

我们先描写噪音,因为他是最重要的而且投资者对其相识不多,之后我们来讲成见和信息。

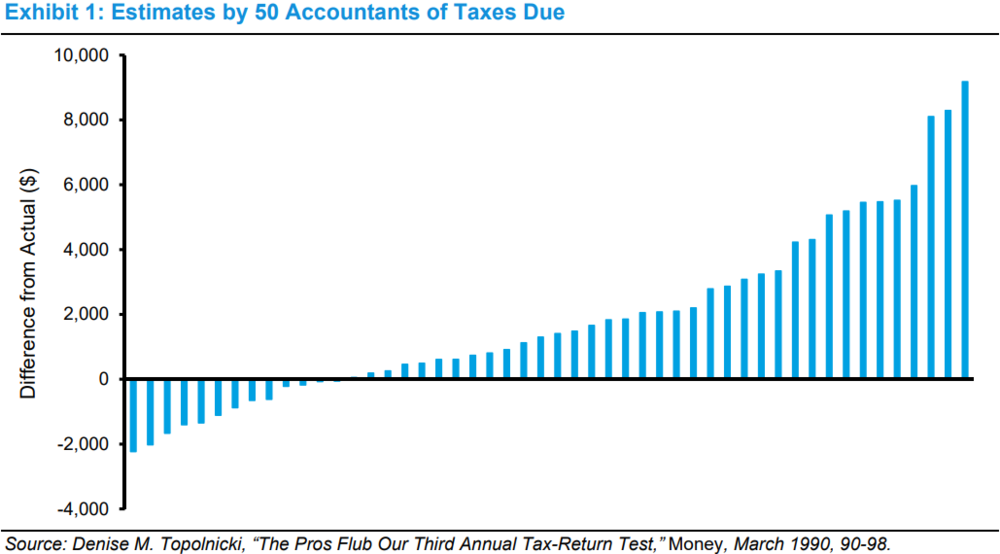

噪音的界说是一个判定的可变概率。噪音有几个应用场景,第一是可替代的专业人士基于同一组事实做出的判定。举个例子,财产杂志邀请50名管帐计较一个年收入13万美元的四口之家的所得税。下面的图展示出了每个管帐的估算与实际所得税的差值。

这些管帐利用的是同样的税务准则,沟通的财政软件。然而他们会基于本身的判定最终获得所得税。噪音权衡了差异谜底(所得税)的差。譬喻假如一个管帐的谜底是1万美元,另一个管帐的谜底是1.4万美元,噪音值就是33%(1.4-1/1.2)。凡是环境下10%的噪音值是可以接管的。

财产杂志的测试中,50个管帐给出的所得税从9806美元到21216美元不等,噪音值20%。在保险和金融行业中噪音值有大概会更高,到达40%~60%。

同样的,假如一个投资机构中有一组研究员研究同一个投资时机的时候,就需要思量到噪音这个因素。